会社を運営していくうえで、どうしても必要になるのが資金です。

売上があっても入金までには数か月かかることもあり、その間に資金がショートする可能性も少なからずあります。

そこで、多くの事業者が活用しているのがビジネスローンです。

しかし、目的や事業規模によって最適なローン商品が異なることも事実です。

この記事では、株式会社ファンドワンの「ビジネスローン」について徹底調査してみました。

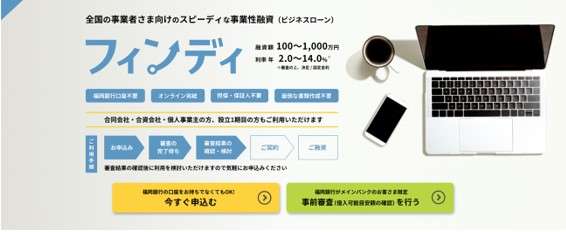

参照:公式サイトより

基本情報やファンドワンの対応しているローン商品の種類、申込みの流れや注意点について詳しく解説します。

株式会社ファンドワンのビジネスローンとは?

ビジネスローンとは、事業者向けのローンであり、法人ローンなどと呼ばれることもあります。 近年では、法人だけではなく個人事業主が利用できるものも増えてきました。

融資の条件および融資までのスピード、さらに融資限度額などそれぞれ異なるため、目的にマッチしたものを選ぶことが大切です。

数あるビジネスローンの一つに「株式会社ファンドワンのビジネスローン」があります。

株式会社ファンドワンのビジネスローンの基本情報

今回調査するビジネスローンは、ファンドワンの提供する融資サービスです。

公式サイトによると、会社創設以来、事業融資を提供する金融サービス会社として経営不振に陥った企業の資金繰り改善を伴う経営の立て直しに尽力してきたそうです。

ファンドワンのビジネスローンの種類は豊富で、全部で6つの融資サービスを提供しています。

株式会社ファンドワンの所在地は、東京都豊島区南大塚となっています。

株式会社ファンドワンが対応しているローン(融資)の種類

ファンドワンが対応しているローン(融資)の種類は、7つと豊富です。

- 事業者ローン

- 売掛債権担保融資

- 不動産担保融資

- 車担保融資

- 商業手形割引

- 手形小切手貸付

- 介護・診療・調剤報酬債権担保融資

こちらでは、そのローン(融資)商品をひとつずつ解説していきます。

事業者ローン

参照:公式サイトより

事業者ローンとは、法人経営者や個人事業主が事業に使うための資金を調達するための借入方法です。 「ビジネスローン」とも呼ばれています。 銀行や消費者金融、審判業者などが提供しているローンサービスのひとつです。

事業者ローンの主な利用目的には以下のものが挙げられます。

- 設備投資資金

- 運転資金

- 新規事業の立ち上げ

- 取引先への支払い(買掛金・未払金の支払い)

基本的に事業に関わる目的で利用されるのが事業者ローンです。

融資金額は事業者ローンを取り扱う金融機関の規模によっても異なり、銀行などは数千万円や億単位などの高額な融資に対応している事が多いです。

金利も金融機関によって異なっており、銀行は年数%から10%前後など低く設定されることが多いです。

一方で、消費者金融や信販業者などは年15%から18%など高く設定されています。

ファンドワンの事業者ローンの融資可能額は50万円から5,000万円とされており、金利は年10%から18%に設定されているようです。

保証人および担保は500万円までは原則不要とされていますが、法人代表者は連帯保証人になることが求められるようです。

売掛債権担保融資

参照:公式サイトより

売掛債権担保融資とは、法人などが所有する機械設備や在庫の商品などの動産、さらに支払い時期がまだきていない売掛債権(売掛金)を担保とした融資です。

支払いサイトと回収サイトに大きな差が生じやすい建設業および運送業などの業種に適した資金調達法です。

一般的に譲渡担保の形式を取ることになり、担保設定後も引き続き利用が可能とされることが少なくありません。

売掛最近を担保にする資金調達法としてファクタリングがありますが、ファクタリングは売掛債権を売却するものです。

融資と売却では異なるため、ファクタリングと売掛債権担保融資は同じものではありません。

一方で、2社間ファクタリングと同様に売掛先への連絡がないため、取引先に知られることなく売掛債権等を担保として融資を受けられます。

ファンドワンの売掛債権担保融資の融資可能額は公式サイトによると30万円から5,000万円であり、金利は年5%から18%に設定されています。 保証人は不要のようです。

不動産担保融資

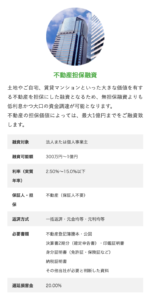

参照:公式サイトより

不動産担保融資は、所有している土地や建物といった不動産を担保に入れることで融資を受けるものです。

不動産という価値が安定したものを担保に入れるため、無担保型のローンと比較すると金利が低く設定されており、返済期間が長くなるなどさまざまなメリットがあります。

メリットがある一方で、返済ができなくなると担保物件の売却を打診され、担保に入れた不動産を売却した代金でローンを返済する必要も出てきます。

かりに、担保物件の売却代金がローンの返済金額に達しなかった場合は担保割れとなり、

再度ローンを組み引き続き残額を返済しなければなりません。

ファンドワンの不動産担保融資の融資可能額は300万円から1億円とされており、金利は年2.5%から15.0%以下とされています。 保証人は不要だそうです。

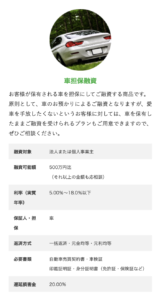

車担保融資

参照:公式サイトより

車担保融資とは、車の所有者が自動車を担保に入れ融資を受ける金融商品です。

車担保融資を利用するためには車を所有していることが条件ですが、名義は個人でも事業者でも構いません。

融資額は担保に入れる車の車種および年代、さらには走行距離などをもとにした査定によって決定されます。

したがって、同じ車種であっても状態によって融資される金額は異なるのです。

一般的に対応している自動車は普通自動車および軽自動車ですが、業者によっては重機およびトラックも担保に入れられます。

車担保融資には「乗ったまま方式」と「預かり方式」の2つの方式があり、乗ったまま方式の場合は車担保融資利用者が融資事業者に車を預けることなく使用を続けながら融資を受けられ、預かり方式の場合は所有する車を融資業者に預けることによって融資を受けられます。

ファンドワンの車担保融資の融資可能額は500万円までであり、それ以上の金額も相談可能だそうです。

適用される金利は5%から18%であり、基本は預かり方式を採用しているそうですが、「愛車を手放したくない」「乗り続けたい」という方では乗ったまま方式による融資プランも用意しているようです(要相談)。

商業手形割引/手形小切手貸付

参照:公式サイトより

商業手形割引とは、銀行などの金融機関および手形割引業者が企業から売上代金の決済として振り出された手形を支払い期限前に買取り現金化することです。

利息相当額として手形割引手数料が支払われることになります。

商業手形割引に利用することになった手形は、支払期日に金融機関への取り立てによって決済されます。

手形小切手貸付とは、約束手形や小切手を振り出すことでお金を借りるものです。

約束手形や小切手は、期日までに定めた金額を支払うことを約束する有価証券の一種であり、書面には金額や振出日などが記載されています。

手形小切手貸付は、基本的に1年以内に返済するタイプの短期貸付とされ、主につなぎの運転資金調達のために利用されることが多いです。

ファンドワンでは商業手形割引と手形小切手貸付に対応しているとされ、商業手形割引の融資可能額は10万円から5,000万円で、手形小切手割引は30万円から1,000万円とされています。

金利は商業手形割引の場合は年3.5%から18%、手形小切手貸付の場合は年5%から18%とされています。

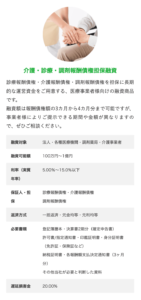

介護・診療・調剤報酬債権担保融資

参照:公式サイトより

介護・診療・調剤報酬債権担保融資は医療機関向けローンの一種です。

介護給付費債権担保ローンは介護事業者の介護給付費債権を担保に入れることで融資を受けるサービスであり、診療報酬債権担保ローンは療報酬債権の債権譲渡によるローンであり、調剤報酬債権担保ローンは調剤報酬債権を担保に融資を受けるサービスです。

株式会社ファンドワンでは介護・診療・調剤報酬債権担保融資に対応しているとされ、融資可能額は100万円から1億円のようです。

金利は年5%から15%とされています。

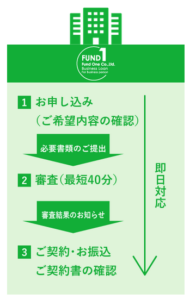

各種ビジネスローンの利用の流れ

ここではファンドワンの各種ビジネスローンの利用の流れを解説します。

大まかな流れは、以下の3STEPになるようです。

1.申込み

株式会社ファンドワンでは、以下の申込み方法に対応しているようです。

- 電話

- 応募フォーム(チャット形式)

申込みは電話または応募フォームのみで完了するそうですが、希望する融資商品や金額などの要望によっては面談が必要になることもあるそうです。

申込後は、ファンドワンのスタッフより申込みに必要な書類や確認事項などの詳細が伝えられるそうです。 ちなみに、即日対応は午前中の申込みを必須としています。

2.審査

申込みが終了すると、ファンドワンによる審査が開始されます。

審査申込み時には各種書類が必要になるようですが、ローンごとに必要な書類は異なっているので事前に確認しておきましょう。

ファンドワンには設立から蓄積されてきた膨大なデータおよびノウハウがあるとされ、それらに基づいた独自の審査基準を設けているそうです。

経営状態のみにとらわれる審査ではないため、赤字決済や税金・社会保険料の滞納中などの理由から金融機関から融資を断られた事業者への融資実績もあるそうです。

3.契約・振込・契約書の確認

審査が終わると審査結果が希望の連絡手段で通知されます。 審査通過となった場合は契約手続きへと移行します。

契約書は、メールまたはFAXで送られるようで、そちらの必要事項に記入してファンドワンに返送しファンドワン側が確認すると契約完了となるそうです。

契約が終わると、指定の口座に入金されます。

返済のイメージ

ファンドワンが取り扱うのはいずれも融資のサービスであるため、返済が必要になります。

返済方式は、元利均等返済と元金均等返済が用意されているようです。

それぞれの商品や借入額によって借入れ期間も異なると思われますが、以下に返済のイメージを記載しておきます。

元利均等返済における実質年率15%での返済(50万円は18%)の返済イメージは以下のとおりです。

- 融資額50万円:支払回数12回、月々の返済額45,900円、最終回返済額45,111円、返済総額550,011円

- 融資額500万円:支払回数24回、月々の返済額242,500円、最終回返済額240,633円、返済総額6,060,633円

- 融資額1,000万円:支払回数36回、月々の返済額346,700円、最終回返済額344,570円、返済総額12,479,070円

元金均等返済における実質年率15%で元金1000万円を2年間利用した場合の返済イメージは以下のとおりです。

- 融資額1,000万円:支払回数24回、月々の返済額484,900円、最終回返済額483,955円、返済総額12,121,555円

ファンドワンでは一括返済や自由返済にも応じているとされ、必ずしも上記した返済イメージ通りになるわけではありません。

余裕があるときに多めに返済する(自由返済)などしておけば、返済総額は圧縮できると思われます。

株式会社ファンドワンの各種ビジネスローンの必要書類

株式会社ファンドワンの各種ビジネスローンを利用するためには、いくつかの必要書類の提出が必要です。

ビジネスローンごとに必要書類は異なっているようなので、それぞれ掲載していきます。

事業者ローン

- 登記簿謄本

- 決算書2期分(確定申告書)

- 印鑑証明

- 身分証明書

- 納税証明書

- その他当社が必要と判断した資料

事業者ローンでは、以上の書類が必要とされています。

売掛債権担保融資

- 登記簿謄本

- 決算書2期分(確定申告書)

- 印鑑証明

- 身分証明書明書

- 納税証明書

- 納品書・請求書・売掛先からの支払通知書等

- 銀行通帳

- その他当社が必要と判断した資料

売掛債権担保融資では、以上の書類が必要とされています。

事業者ローンと比較すると、「納品書・請求書・売掛先からの支払通知書等」および「銀行通帳」が追加で求められるようです。

不動産担保融資

- 不動産登記簿謄本

- 公図

- 決算書2期分(確定申告書)

- 印鑑証明書

- 身分証明書

- 納税証明書

- その他当社が必要と判断した資料

不動産担保融資では、以上の書類が必要とされています。

不動産に関わるローンであるため、不動産登記簿謄本および公図が必要書類として求められるようです。

車担保融資

- 自動車売買契約書

- 車検証

- 印鑑証明

- 身分証明書

- その他当社が必要と判断した資料

車担保融資では、以上の書類が必要とされています。

ここまで紹介した融資の中では必要書類が若干少なめですが、車関連の書類として自動車売買契約書と車検証が求められるようです。

商業手形割引/手形小切手貸付

商業手形割引では、以下の書類が必要とされています。

- 登記簿謄本

- 印鑑証明

- 身分証明書

- 手形写し

- 手形の取引内容が確認できるもの

- その他当社が必要と判断した資料

手形小切手貸付では、以下の書類が必要とされています。

- 登記簿謄本

- 決算書2期分(確定申告書)

- 印鑑証明

- 身分証明書

- 納税証明書

- その他当社が必要と判断した資料

介護・診療・調剤報酬債権担保融資

- 登記簿謄本

- 決算書2期分(確定申告書)

- 印鑑証明

- 身分証明書

- 納税証明書

- 各報酬額支払決定通知書(3ヶ月分)

- その他当社が必要と判断した資料

介護・診療・調剤報酬債権担保融資では、以上の書類の提出が必要になるようです。

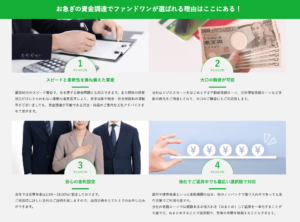

株式会社ファンドワンのビジネスローンが選ばれる4つの理由

株式会社ファンドワンでは、年間契約件数が増加しているそうです。

公式ホームページでは、ファンドワンのビジネスローンが選ばれる理由として以下の4つを掲げています。

参照:公式サイトより

1.スピードと柔軟性を兼ね備えた審査

ファンドワンは、午前中の申込みで即日対応できるとしています。

審査は最短40分としており、「急を要する資金問題にも対応できます」とスピードに自信を持っているようです。

「来店は原則不要」としているのも、審査時間が短い理由のひとつかもしれません。

独自審査をおこなっているとしており、柔軟な審査基準を設けているそうです。

赤字決算や税金滞納中の企業への融資実績も豊富としています。

2.大口の融資が可能

ファントワンのローンの中には、不動産担保ローン、売掛債権担保ローンなどの担保型融資もあり、状況によっては大口の融資も可能としています。

とくに不動産担保融資と介護・診療・調剤報酬債権担保融資は最大1億円まで対応できるようです。

公式サイトには以下の利用事例も掲載されており、年商の3割程度の額を借り入れできた例もあるようです。

参照:公式サイトより

3.安心の金利設定

ファンドワンの各種ビジネスローンの金利は、年2.5%から18.0%に設定されているようです。

金利については、相談時に詳しく説明するとしています。

4.他社でご返済中でも幅広い選択肢で対応

銀行などの金融機関やノンバンクで借入れ中でも、ファンドワンの各種ビジネスローンは条件次第で利用できるとしています。

複数ある借り入れをおまとめして返済を一本化する、いわゆる「おまとめローン」にも対応しているようです。

株式会社ファンドワンのビジネスローンの特徴

株式会社ファンドワンの公式ページから見えてきた、ビジネスローンの特徴を紹介します。

最短即日振込も可

ファンドワンのビジネスローンの審査時間は最短40分と公式ページに記載されています。

即日対応可能としており、「午前中のお申し込みで即日融資が可能です」と明記されています。

審査時間には自信を持っているようですが、申込み内容および審査状況によっては契約まで時間がかかることもあるようです。

全国対応

ファンドワンのビジネスローンは全国からの申込みが可能とされています。

状況によっては来店が必要なようですが、基本的には来店不要としています。

申込みは電話または、チャット・メールに対応しているようです。

チャット申込みの場合は、事業区分(法人・個人)や金額などを入力していきます。

個人事業主も利用可

ファンドワンのすべてのビジネスローンが個人事業主に対応しているわけではありませんが、一部のローンは利用可とされているようです。

ただ、事業内容や収支状況によって対応できたりできなかったりするようです。

赤字決済でも利用可

現状だけにとらわれることなく過去の実績および将来的な可能性を踏まえた審査で対応するため、赤字決済でも利用可能としているそうです。

売り上げよりも多い融資額の希望もOK

売上よりも多い融資額の希望も可能としています。

ただ、審査結果によっては減額の掲示になる場合もあるようです。

利用用途に制限なし

ファンドワンの取り扱う各種ビジネスローンの利用用途に制限はありません。

いずれのローンも目的別ローンではないため、取引先への支払いや設備投資、さらに税金の支払いなど自由に使えるようです。

短期返済可能

売上がアップするなどして経営が上向き、資金的に余裕ができた場合には短期返済(一括返済)に応じてくれるそうです。

ファンドワンの取り扱うローンのうち、自動車ローン、売掛債権担保融資、不動産担保融資、車担保融資、介護・診療・調剤報酬債権担保融資は自由返済OKとされています。

完済額については、連絡すれば教えてくれるそうです。

FAXでのやり取りもOK

パソコン操作が苦手な方に対しては、FAXでの対応をしてくれるそうです。

FAX番号は「03-5395-8800」です。

返済期間の延長も可能(審査あり)

返済が難しくなり、返済期間が過ぎてしまった場合は再審査の対応となるようです。

再審査の結果次第では、返済期間を延長することもできるそうです。

株式会社ファンドワンのビジネスローンの注意点

株式会社ファンドワンの公式ページを調査していたところ、2つの注意点を見つけたため、ここでまとめて解説します。

個人事業主が利用できるビジネスローンは限られる

ファンドワンでは個人事業主の利用も可としていますが、すべてのビジネスローンで対応しているわけではありません。

個人事業主の利用が可能とされているのは、7つのローンのうち以下の3つです。

- 売掛債権担保融資

- 不動産担保融資

- 車担保融資

個人事業主がファンドワンのビジネスローンで利用できるのは、基本的に担保を前提とした融資に限られるようです。

返済に遅れると遅延損害金が発生する

ファンドワンのサービスは融資であり、利用した場合は返済をしなければなりません。

かりに返済に遅れると、契約した金利ではなく遅延損害金が発生します。

ファンドワンの取り扱いローンの遅延損害金はすべて年20%であり、通常の金利よりも高く設定されており、返済に遅れれば遅れるほど返済総額が高くなります。

まとめ

株式会社ファンドワンのビジネスローンについて解説しました。

スピードと柔軟性を兼ね備えた審査をおこなっており、最大1億円の大口の融資に対応しているなどの特徴があるようです。

取り扱いローンごとに必要書類や金利、融資可能額の違いがあるので、利用する際は事前の問い合わせおよび確認をおすすめします。